2015年1月に相続税法が改正され、基礎控除額が引き下げられました。

基礎控除額は【3,000万円+600万円×法定相続人】により算定されます。相続税は、被相続人(財産を残して亡くなった人)の相続税評価額が基礎控除額を超えた場合に支払う必要があります。

相続税評価額は被相続人の残した財産を金銭的な価値に換算したものの合計を指します。たとえば被相続人が現金1億円を保有していれば1億円がそのまま相続税評価額となりますが、不動産を購入し、集合住宅経営を行えば様々な理由から相続税評価額を低くすることができます。

相続税は相続税評価額による累進課税制度を用いていますので、相続税評価額が低くなればその分相続税の節税対策になります。

今回は不動産投資が相続税対策になる理由をご紹介していきます。

建物の相続税評価額の評価減を受けることができる

不動産投資として建物を購入した場合、その建物の相続税評価額は、

建物の相続税評価=建物の固定資産税評価額

となります。そして建物の固定資産税評価額は、建物の建築費の約50%から60%となります。つまり現金1億円で建物を購入するだけで、相続税評価額が多くても6,000万円となり、これだけで相続税評価額が4,000万円低くなります。固定資産税評価額は、固定資産税納税通知書の課税明細などで把握することができます。

また、建設した建物を賃貸用にすると、借家権により、さらに相続税評価額を下げることができます。借家権とは「借地借家法」により規定される賃貸物件の借主保護の制度です。具体的には、貸主が契約更新の拒否や借主の立ち退きを主張しても正当な理由がない限り認められないというものです。

この「借家権」により建物所有者である貸主の建物に対する権利が制限されますが、この制限された権利に対して建物の相続税評価額を割り引きます。割り引く割合を借家割合と言い、全国一律30%と決まっています。つまり現金1億円を建物に換えて賃貸用にすることで、

1億円×60%×70%=4,200万円

1億円-4,200万円=5,800万円

この計算により約5,800万円相続税評価額を下げることができます。

土地の相続税評価額減を受けることができる

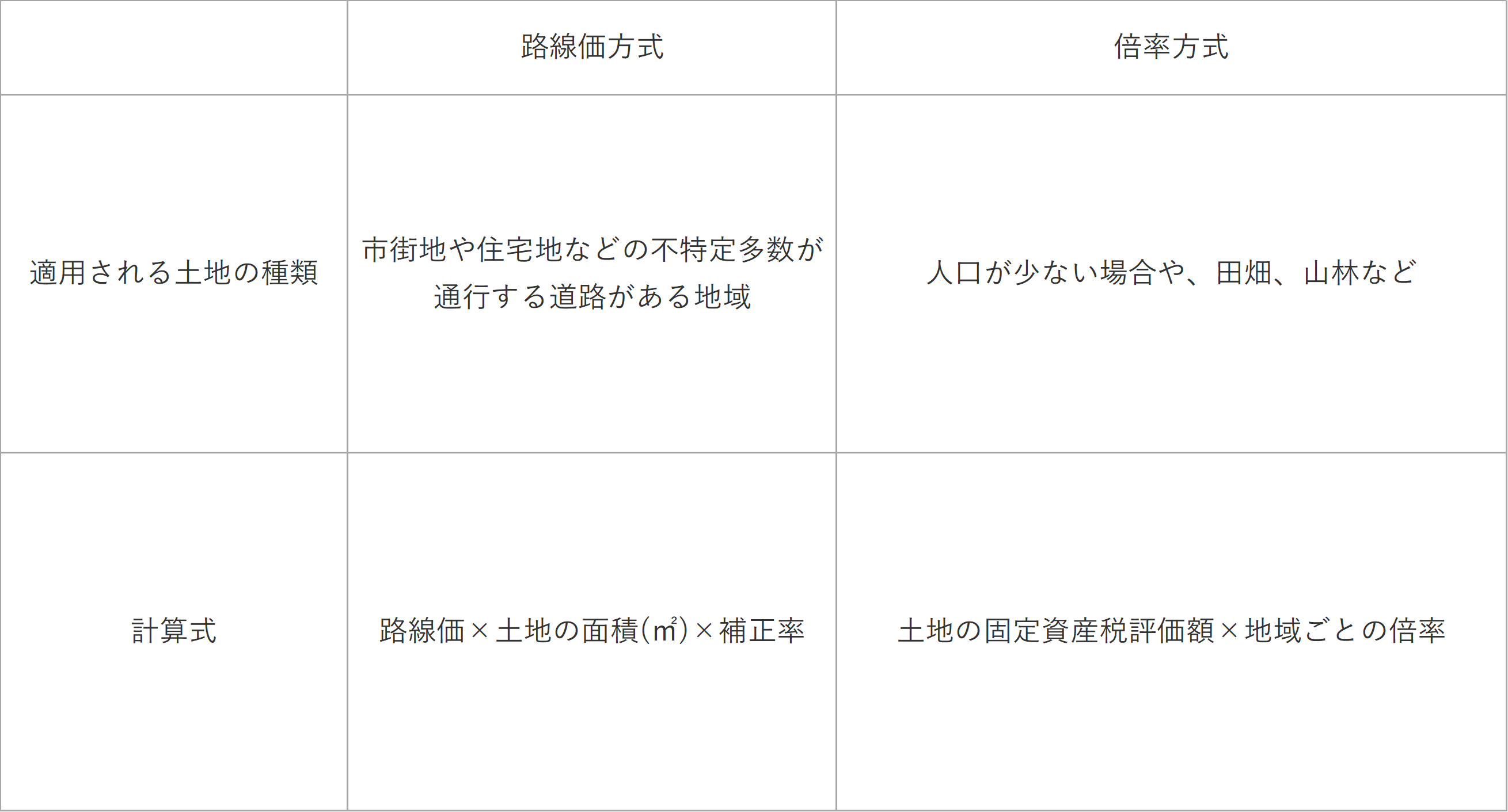

土地の相続税評価額は路線価方式と倍率方式の2つの方法のどちらか一方を用いて決まります。それぞれの違いや計算方法は以下の一覧にて確認してください。

賃貸用に貸し付けられている土地は「貸家建付地(かしやたてつけち)」となり相続税評価額から一定額割り引かれます。割引額後の土地の相続税評価額は以下のように決まります。

割引後の土地の相続税評価額=土地の相続税評価額【1-借地権割合×貸家権割合×賃貸割合】

借地権とは土地の所有者から土地を借りる権利のことを言います。そして借地権により土地所有者の権利が一定割合制限されます。この制限された割合について相続税評価額から割り引く割合を借地権割合と言います。

借地権割合は地域によって異なっており、国税庁のホームページで確認することができます。借地権割合は30%~90%となっており、一般的に地価が高いほど借地権割合も高くなる傾向にあります。

賃貸割合とは、建物の全部屋面積のうち、相続が発生した際に賃貸として実際に賃借人契約している部屋面積の合計が占める割合です。たとえば賃貸マンションが10部屋で全ての部屋面積が同じとした場合、相続が発生した際に5部屋貸し出していれば、賃貸割合は50%、10部屋貸し出していれば賃貸割合は100%となります。

借家権割合は先述した通りです。たとえば土地の相続税評価額が1億円で、借地権割合が70%、賃貸割合が100%とした場合の割引後の土地の相続税評価額は

割引後の土地の相続税評価額=1億円×(1-70%×30%×100%)=7,900万円

から7,900万円となることが分かります。

小規模宅地の特例を受けることができる

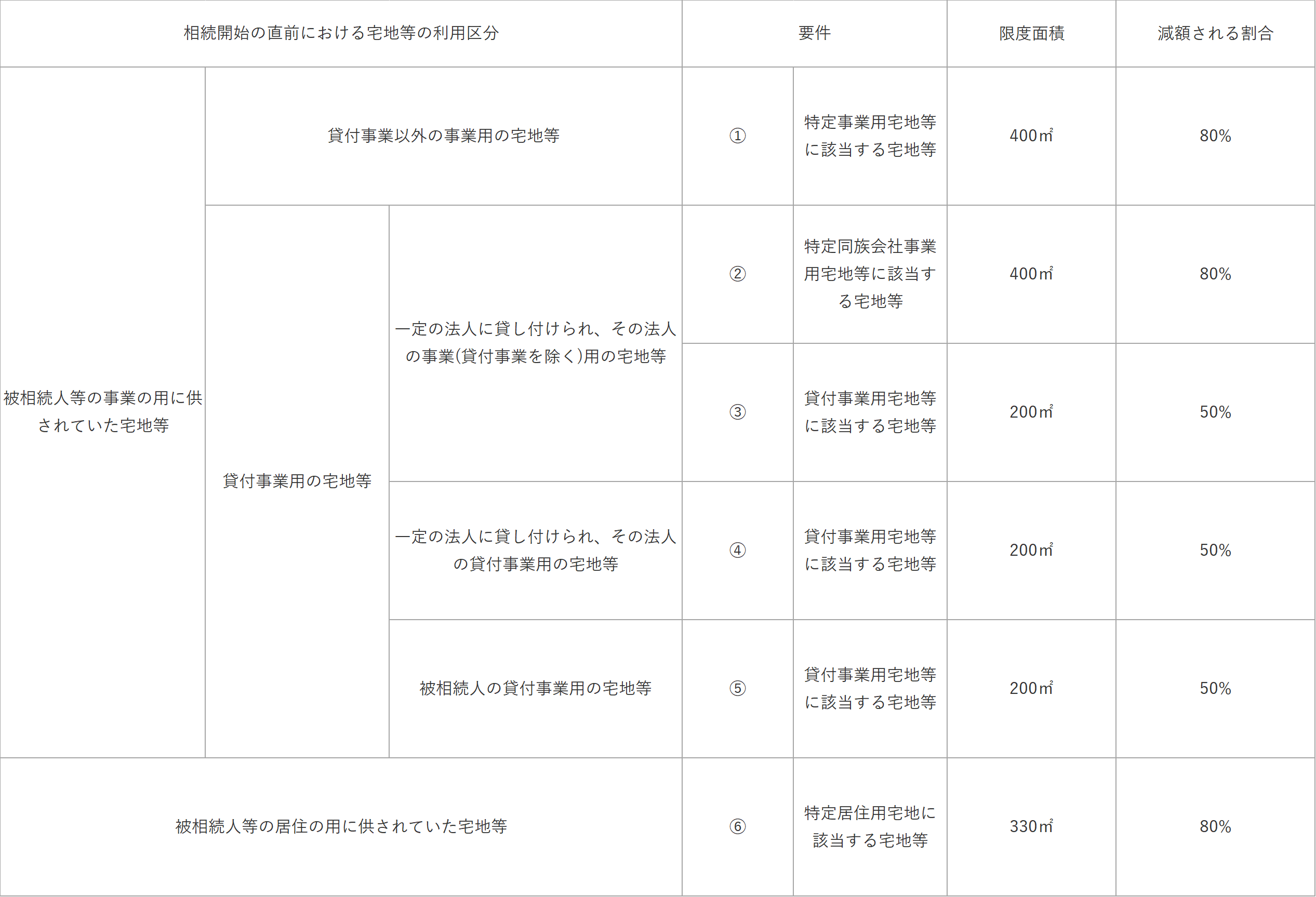

相続税には様々な優遇措置がありますが、被相続人の所有していた土地の種類が条件に当てはまっていれば、一定限度の面積まで相続税評価額を減額させることができる小規模宅地の特例を受けることができます。

小規模宅地の特例を受けることができる土地の種類と限度面積、減額率は以下の通りとなっています。

賃貸住宅用に貸し出されている土地は④または⑤にあてはまり、200㎡まで、50%相続税の評価額から減額されます。

不動産投資での相続税対策シミュレーション

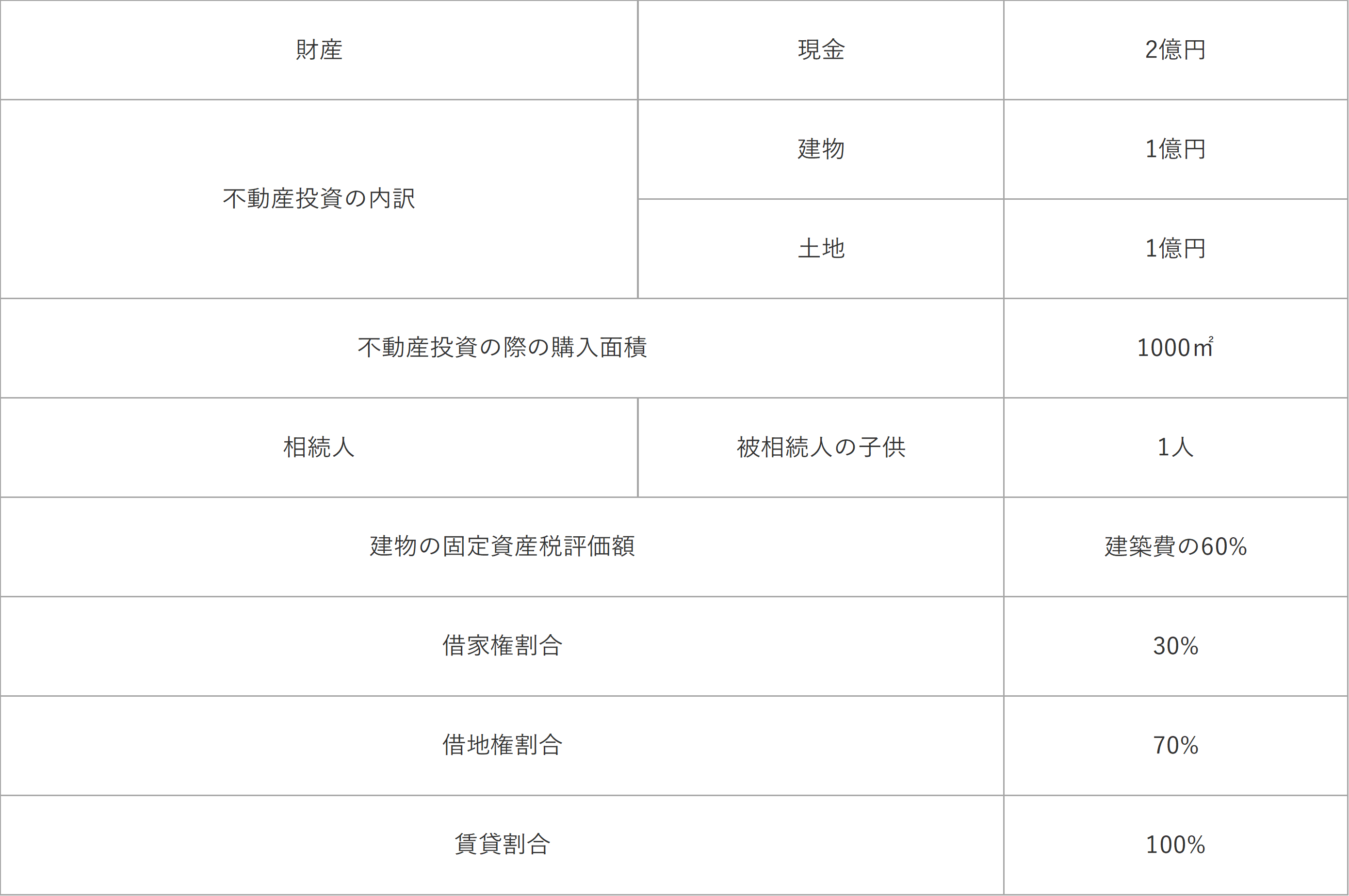

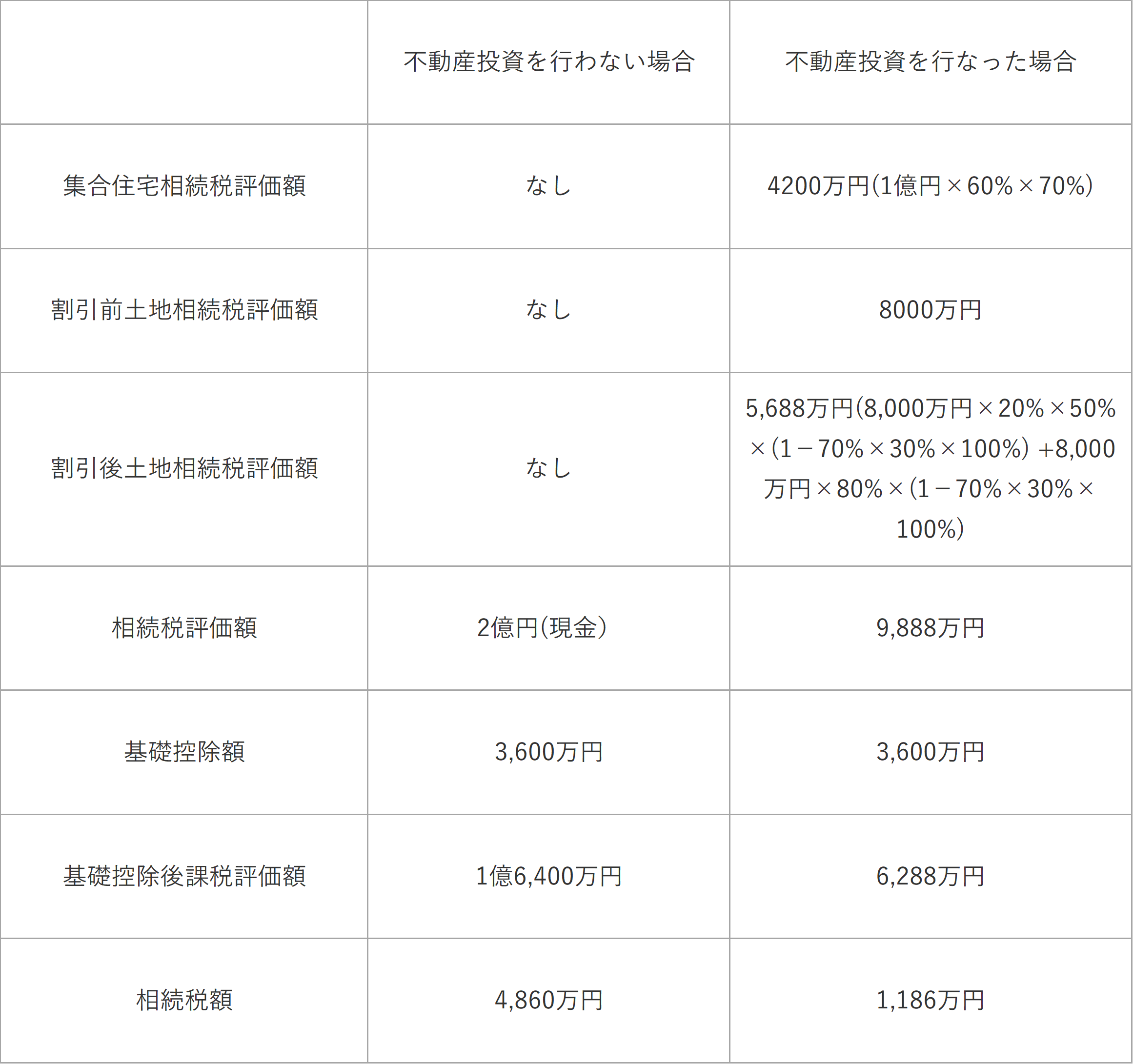

では実際に、不動産投資を行う場合と行わない場合で、相続税にどれだけの違いがでるのかシミュレーションをしてみましょう。但し条件は以下の通りとします。

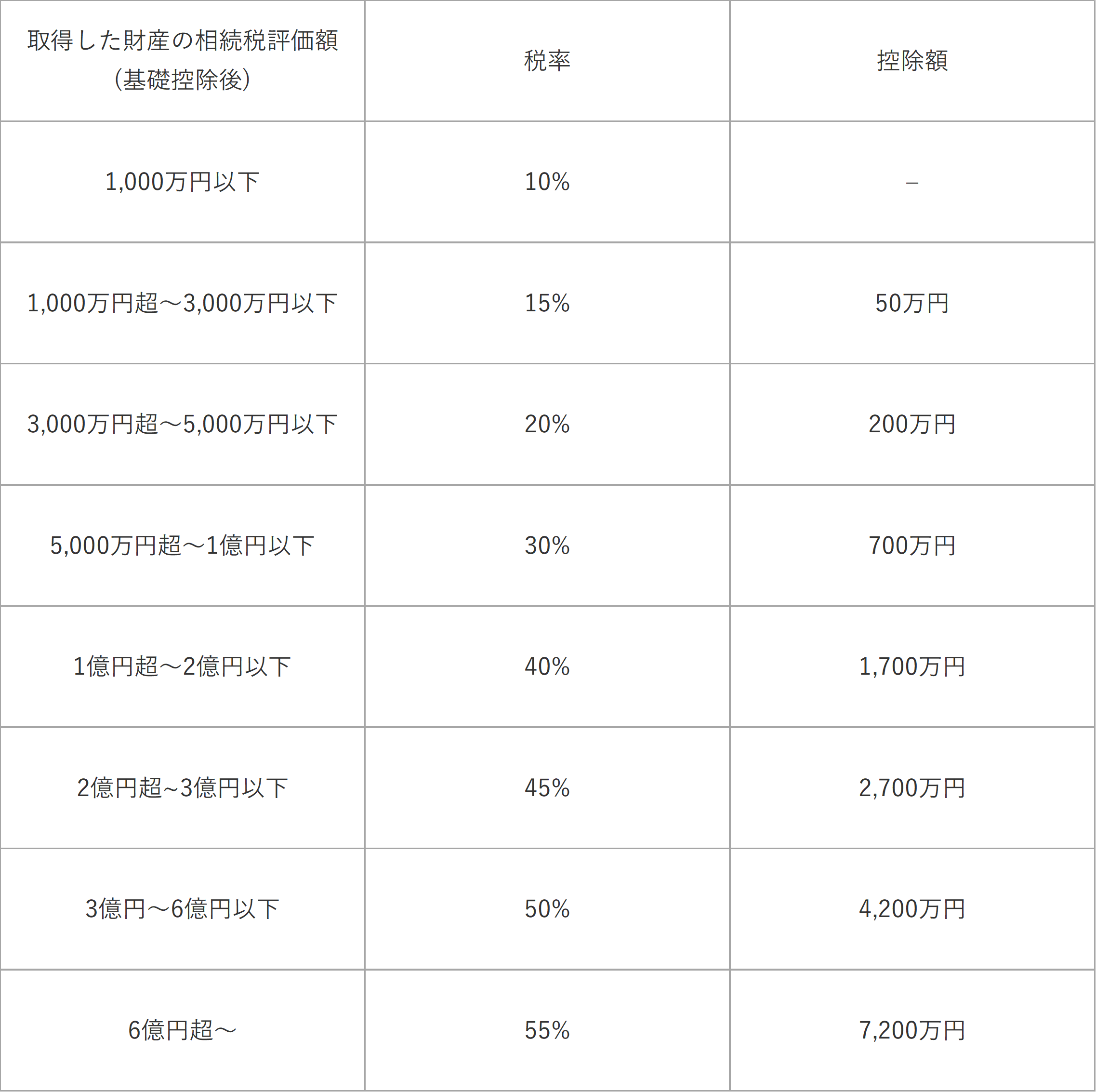

また、相続税額は、相続税評価額から基礎控除額を差し引いた額に累進課税制度で一定の税率をかけて求め、そこから一定額控除を行います。税率と控除額は以下の通りです。

不動産投資を行った場合と行わなかった場合の相続税額は以下の通りです。ただし計算を簡単にするためと、固定資産税額のブレをなくすために、土地の割引前相続税評価額土地購入額(地価公示価格)=土地購入額(地価公示価格)×80%とします (土地の相続税額評価額を路線価方式で評価した場合、地価公示価格の約80%程度) 。

このことから、不動産投資を行わず、現金で相続を行う場合と行わない場合では、相続税額に3,674万円の差があることがわかります。

まとめ

不動産投資は、本来は長期の安定収入の獲得を目的に行うべきで、節税対策のみを目的にする場合は、あまりおすすめできません。「節税対策のために行っているので、利益が出なくても良い」という考えは危険です。

空室や家賃滞納、災害など、不動産投資はリスクを伴う投資ですから、まずはしっかり利益を上げることを目標にし、取り組むことが肝要と言えます。

不動産運用セミナーTOPはこちら