税制優遇のある個人型確定拠出年金iDeCo(イデコ)をご存じでしょうか?

開業医の方は経営者であり、厚生年金や企業年金に加入する事が出来ませんので、将来の年金対策を手厚くしておく必要があります。

また勤務医の方も老後の資産形成として、老後2000万円問題のニュース等で「公的年金以外の備えが必要」と感じる方もいらっしゃることでしょう。

所得の多い医師がiDeCoを利用することで、より多くの節税効果が期待できます。

この記事ではiDeCoの概要やメリット・デメリット、医師がiDeCoを始めたほうが良い理由についてお伝えしていきます。

節税しながら老後の資産形成を行いたいという方は、ぜひご覧ください。

目次

1.個人型確定拠出年金iDeCo(イデコ)とは

個人型確定拠出年金であるiDeCoは、私的年金制度で20歳以上60歳未満の方なら任意で加入する事が出来ます。

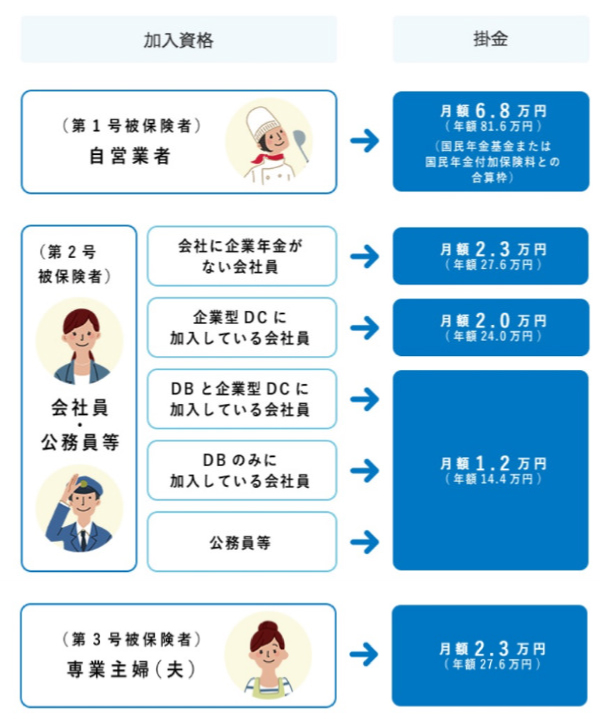

掛け金の上限は自営業や会社員等の加入資格によって異なります。

医師の中でも開業医の方は自営業となりますので月額6万8,000円まで掛ける事ができますが、国民年金基金に加入している方や国民年金付加保険料を支払っている方は、合算した金額となります。

例えば国民年金基金で月3万円、国民年金付加保険料で月400円を掛けている場合、

6万8,000円-(3万円(国民年金基金)+400円(国民年金付加保険料))=3万7,600円

月額3万7,600円まで、iDeCoの掛け金に充てる事が出来ます。

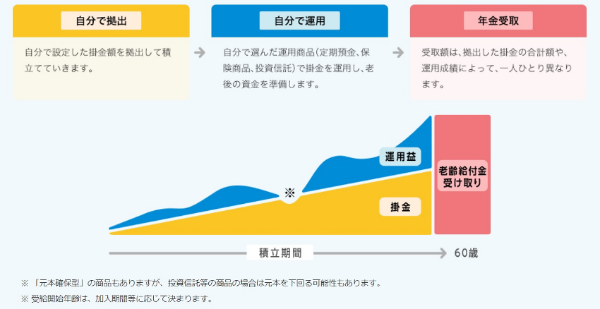

iDeCoは自身で加入申し込みを行い、掛金や運用方法を決め、掛金と運用益の合計額を給付金として60歳以降に受け取ることができます。

ただし、iDeCoに加入していた期間によって受給開始年齢が異なります。例えば、加入期間が10年以上の場合は60歳から、2年未満の場合は65歳からです。

iDeCoの大きな特徴は、税制面で優遇されている点、掛け金を投資信託や保険商品、定期預金等の金融商品に運用できる点です。

掛け金が全額所得控除、運用益が非課税、受け取り時も年金として受け取る場合は「公的年金等控除」、一時金の場合は「退職所得控除」の対象となり節税効果が期待できます。

また自身で配分や割合を設定する事が出来ます。投資信託は元本割れのリスクがありますので、金融商品の運用に抵抗を感じる方は全額定期預金に掛ける事でリスクを回避しつつ税制優遇の恩恵を享受することができます。

1-1.開業医がiDeCoを利用したほうが良い理由

開業医の方には、iDeCoを利用することをおすすめします。

一番の理由として、所得の多い方は掛け金や税金が高い傾向にあるため、税制優遇制度の恩恵が大きくなる事が挙げられます。

特に開業医の方は自営業となりますので、最大月6万8,000円を掛けることが可能で、確定申告の際に「小規模企業共済等掛金控除」の欄にiDeCoの掛け金を記入することで全額所得が控除されます。

例えば月額6万8,000円を1年間掛けた場合81万6,000円を所得控除が可能です。所得税は累進課税ですので、所得が多い開業医は節税額が大きくなるでしょう。

2つ目の理由としては老後資産の形成です。

医師は定年がありませんが、長寿化が進む中で公的年金の他に資金が必要であることは「老後2,000万円問題」以降、周知の事実となっています。

しかし定期預金は低金利が続いており、普通預金の平均年利率は0.001%、定期預金は10年間、1,000万円以上預けたとしても年利率0.003%(2020年10月現在)となっています。

10年間1,000万円を預けてもわずか300円では、インフレに対応できず預金は実質目減りしてしまいます。

私的年金制度として長らく活用されてきた個人年金保険も、低金利のため大きなリターンは見込めず、インフレにも弱いと言われています。

低金利時代が続く中、節税効果とリターンが期待できるiDeCoは医師・開業医に適した年金制度と言えるでしょう。

2.iDeCoのデメリット(リスク)

iDeCo(イデコ)の制度概要や医師の中でも特に開業医の方がiDeCoを始めたほうが良い理由、iDeCoのメリットをお伝えしてきましたが、デメリット(リスク)も存在します。

掛け金を投資信託で運用した場合、元本割れのリスクがあり、原則60歳まで受け取る事が出来ません。

詳しく見ていきましょう。

2-1.元本割れのリスクがある

掛け金を投資信託に配分して値下がりした場合や、保険商品に掛けて途中で解約した時には元本割れのリスクが発生します。

投資信託は運用がうまくいった場合、およそ年利3%のリターンがあると言われていますが、コロナショックのような経済危機や世界情勢の変化により資産価値が減っていくリスクがあります。

運用先に投資信託を選ぶ際は、運用成績・組み込まれている株式等を確認し、元本割れのリスクがある事を踏まえた上で運用しましょう。

また保険商品は基本的に満期まで解約しない事を前提に運用すると良いでしょう。

リスクを避けたい方は定期預金に掛けることをおすすめします。

2-2.60歳まで受け取る事が出来ない

iDeCoはあくまで年金制度であるため、原則60歳までは受け取る事が出来ません。

開業された医師の方は高額な医療機器が壊れた時や経営が思わしくない時にまとまったお金が必要になりますが、iDeCoから引き出しが出来ない事をおさえておきましょう。

生活費や緊急時のお金とは別にある余剰資金で運用すると良いでしょう。

3.iDeCoの注意点

iDeCoは制度改正を控えており、2022年から加入できる年齢と受給開始できる年齢が拡大します。人生100年時代と言われ、定年を延長していく企業が増えていく時代の情勢を汲み取り、加入できる年齢や受給開始年齢が引き上げられました。

iDeCoは一時金もしくは年金で受け取る事を選択できますが、どちらを選ぶかにより税金から控除される金額が変わってきます。

この項ではiDeCo(イデコ)の注意点を知っておきましょう。

3-1.改正での変更点

2020年にiDeCo制度は改正となり、加入可能年齢の拡大、受給開始時期の選択肢の拡大といったさらなる制度の拡大が発表されました。

加入可能年齢はこれまで20歳以上60歳未満でしたが2022年5月以降国民年金の第2号被保険者・国民年金の任意加入被保険者であれば60歳以降も加入可能となります。加えて今まで海外居住者は加入できませんでしたが、国民年金に任意加入する事でiDeCoに加入できるようになります。

公的年金の受給開始時期の選択肢の拡大に併せて2022年4月から、給付金の受給開始の上限年齢を70歳から75歳に引き上げる事になりました。よって給付金は、60歳から75歳までの間で受給開始時期を選択することができるようになります。

3-2.受け取り方法で課される税金が異なる

iDeCoは給付金の受け取り時に、年金として受け取るか一時金で受け取るかを選ぶ事が出来ます。

年金で受け取る場合は、iDeCoと他の年金を合算した金額が雑所得として課税の対象となり、雑所得から公的年金等控除を差し引き、その他の税金の対象となる所得を足した総額に税率を掛けて税金の計算を行います。

一方一時金で受け取る際は、iDeCoと他の退職金を合算した金額が退職収入の金額なります。退職収入から退職金控除を差し引いた額に1/2を掛けた後、税率をかけて計算します。年金で受け取る場合とは違い、他の税金の対象となるお金とは合算しません。

退職金は老後の資産として税制的に優遇されており、退職の課税対象となる金額は退職金(+iDeCoの一時金)から退職所得控除額を差し引いた後、更に1/2を掛けるため税金がより軽減されます。

掛け金や運用年数、運用結果によっても異なりますが、一時金で受け取った方が、課される税金が少なくなるお得なケースが多いようです。

4.iDeCoで老後資産の形成を

所得が多い医師は節税効果のあるiDeCoで老後の資産形成を行う事をおすすめします。

iDeCoは加入者数を年々伸ばしており、昨今では福利厚生が手厚い公務員の加入も増加しています。安定した職業の方でも、老後の資産形成に不安を感じている方が多くなっているのでしょう。

経営者である開業医の方は特に老後の備えが重要となりますので、iDeCoで効率的な資産形成を行っていきましょう。