老後のことは考えずに毎日楽しく生きていきたいものですが、避けては通れないものに老後の生活を支えてくれる「年金」の問題があります。そこで今回は、医師を対象とする公的年金から民間の個人年金保険まで、“医師に関する年金”に関して解説します。

日本の年金システムは3階建て

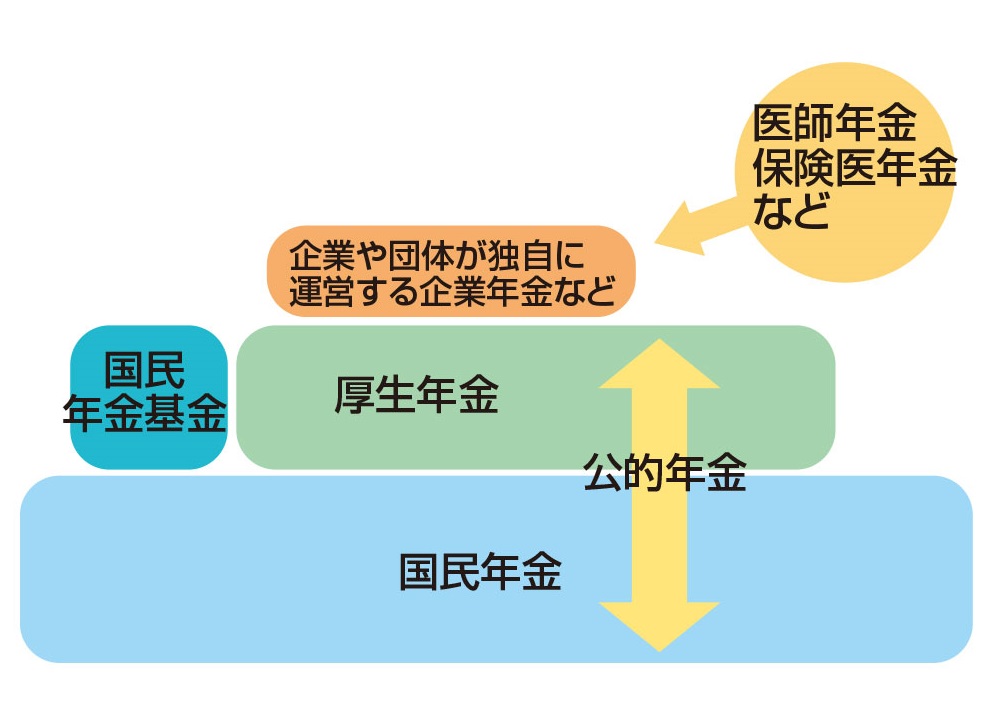

日本の年金制度は「3階建て構造」と言われています。1階は国民が全員加入する「国民年金」、2階は職業に応じて上乗せ給付を行う「厚生年金」、3階は企業や団体が運営する「企業年金」などを指します。1、2階部分は社会保険制度を採用した「公的年金」ですが、3階は企業や団体が独自に追加している階というイメージです。

日本の年金制度は「3階建て構造」と言われています。1階は国民が全員加入する「国民年金」、2階は職業に応じて上乗せ給付を行う「厚生年金」、3階は企業や団体が運営する「企業年金」などを指します。1、2階部分は社会保険制度を採用した「公的年金」ですが、3階は企業や団体が独自に追加している階というイメージです。

医師のケースを見てみると、一般的には勤務医は厚生年金、開業医は国民年金に加入していることが多いようです(もちろん、開業医でも厚生年金に加入しているケースはあります)。国民年金と厚生年金の違いは次の通りです。

<国民年金>

20歳以上60歳未満の国民全員加入の制度。全ての年金の土台になることから基礎年金とも呼ばれる。25年以上納付することで、65歳以上から給付を受け取ることができる。ただし、給付年齢の変更が可能で、繰り上げた場合は給付額が減額、繰り下げた場合は増額される。

<厚生年金>

民間企業の従業員や公務員などを対象にして国民年金に上乗せ給付を行う制度。給付額は給与水準と加入期間などによって決まる。

国民年金は1階分、厚生年金は2階分なので、厚生年金に加入している医師のほうが将来年金として受け取ることができる額は大きくなります。これが日本の年金制度の基本です。

医師ならではの年金制度、医師年金をチェック

それでは、国民年金にしか加入していない開業医は、厚生年金に加入している勤務医よりも少ない年金しか受け取ることができないのでしょうか? それは「その通り」とは言い切れません。なぜなら、各個人が年金制度3階部分の企業や団体が独自に運営している企業年金に加入することもできるからです。

それでは、国民年金にしか加入していない開業医は、厚生年金に加入している勤務医よりも少ない年金しか受け取ることができないのでしょうか? それは「その通り」とは言い切れません。なぜなら、各個人が年金制度3階部分の企業や団体が独自に運営している企業年金に加入することもできるからです。

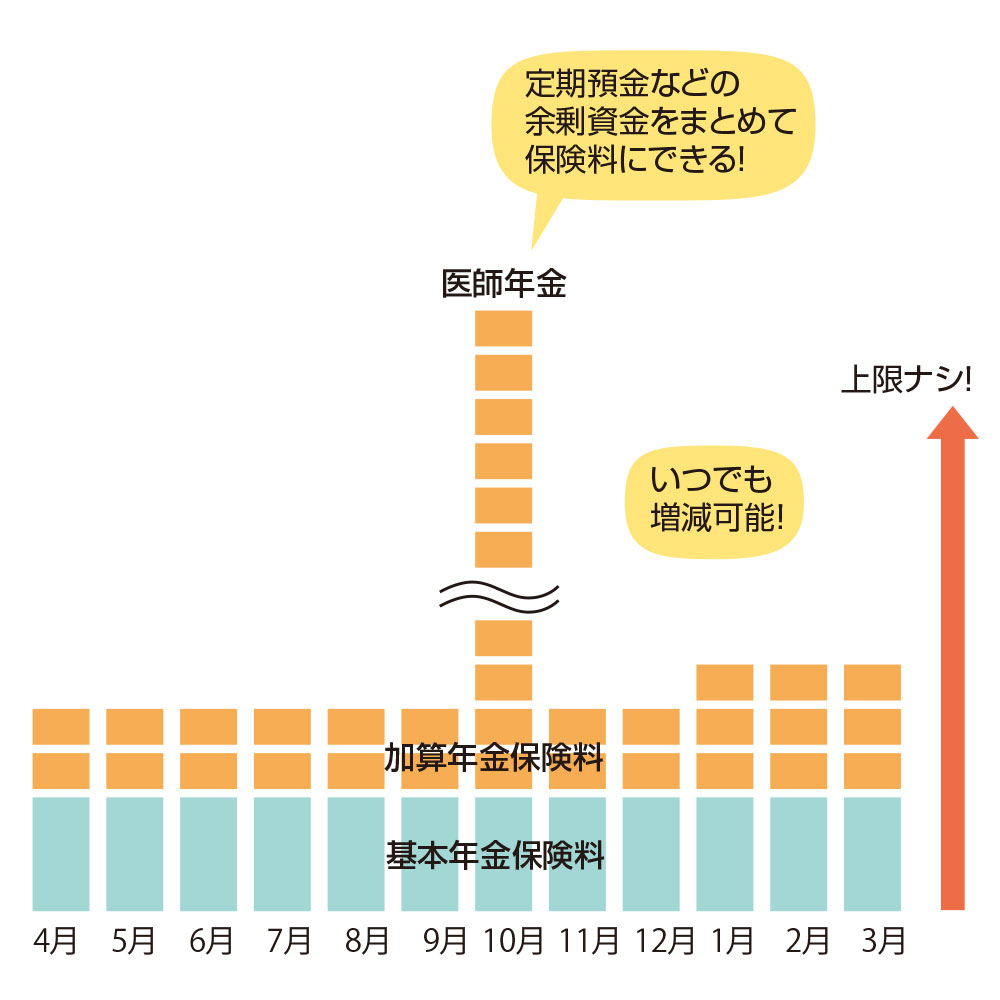

その1つに、日本医師会が運営している「医師年金」があります。医師年金は日本医師会会員であれば種別を問わず満64歳6カ月未満まで加入資格があり、保険料は全員加入の「基本年金保険料」と、任意加入の「加算年金保険料」があります。基本年金保険料は月額 12,000円(年払:138,000円)で、加算年金保険料は月払:6,000円単位、随時払:10万円単位でいくらでも掛けることができます。

老後は年金の受け取り方法を選ぶことができる点も特徴です。満65歳から受給が可能な「養老年金」、若手医師の教育資金として活用する「育英年金」、傷病により従事できない場合に支給される「傷病年金」、本人が死亡した際に遺族に支払われる「遺族年金」などがあります。

現役世代が高齢者を支える公的年金制度とは異なり、自分で積み立てた分を将来自分で受け取るという積立型の年金です。

デメリットを挙げるならば、通常の年金やiDecoなどと違い、掛金が所得控除の対象にならない点です。そのため、節税を考えている場合はよく検討する必要があります。

節税に有効な「不動産・ふるさと納税・iDeCo」を比較、わかりやすく解説

オンラインセミナー・相談会の日程はこちら

国内最大規模の私的年金制度、保険医年金

全国保険医団体連合会(東京保険医協会など各地の保険医協会が加盟する団体)が運営する「保険医年金」というものもあります。会員は任意で加入することができて、保険料は月払1口1万円で、最大30口まで増やすことが可能です。

ユニークな点は、「いつからでも受け取ることが可能」というところでしょう。加入5年未満の場合は元本割れする可能性もあるようですが、それでもここは他の年金制度にはないポイントですね。

他にも、1口単位で解約できることも記載されています。たとえば40歳で10口の月払で加入して、50歳でどうしても資金が必要になった場合、一時金として数百万円を受け取り、残りの5口は継続して払い続けるなど、柔軟に変更することができます。

加入時と数年後、数十年後では社会の状況が変わり、それに合わせてライフスタイルも大きく変わっている可能性があるので、この柔軟性は大きなメリットと言えそうです。

懸念点を挙げるとすれば、給付額は配当利率で決まる点です。現在の予定利率は1.259%と高い数値で、HPにも「年金受給開始後の受給額を過去に削減したことはありません」と明記されていますが、今後の経済情勢の変動により利率が可能性もないとは言い切れません。

保険会社による個人年金保険も選択肢に

最後に、生命保険会社による「個人年金保険」を紹介します。これはたとえば、保険金払い込み期間である60歳までの間に死亡した場合は遺族が死亡給付金を受け取ることができ、60歳以降は毎月年金を受け取ることができるという仕組みです。

個人年金保険の良いところは、保険料が一般的な「生命保険料控除」とは別に「個人年金保険料控除」の対象になるため、節税対策になることです。また、払込期間、保険料、受け取り方法も選択することができるため、ライフプランに合わせて組むことができる点もメリットです。

ただ、個人年金保険は、給付金が予定利率やドル建ての場合はドル相場に影響されるため、元本割れする可能性もないとは言い切れない、ということを覚えておきましょう。

まとめ

ライフプランを考えるうえで必要不可欠な制度である「年金」。100年を生きると言われる時代になった今だからこそ、それぞれの年金制度の特徴を知り、自分にとってのメリット、デメリットを把握したうえで見極めましょう。