近年の日本では、収入にかかわらず、個人の納税額は増加の一途をたどっています。特に2019(令和元)年の消費税増税は記憶に新しいでしょう。

加えて高所得者にとっては、本来は国からの恩恵であるはずの制度でさえ、ますます不利なものになっています。

今回は、その代表例である「児童手当制度」と「住宅ローン控除制度」についてお伝えします。

1.児童手当制度の改正

まずは児童手当制度についてです。

児童手当制度の概要

児童手当制度とは、子育て世帯を支援するための制度のこと。中学校卒業まで(15歳の誕生日後の最初の3月31日まで)の児童を養育している世帯に対し、一定額の手当てが支給されます。

児童手当の支給額は、児童の年齢によって異なります。

・3歳以上小学校修了前:1万円(第3子以降は1万5,000円)

・中学生:一律1万円

※いずれも満額受け取れる世帯の場合。保護者の所得額によりは、支給額が異なる

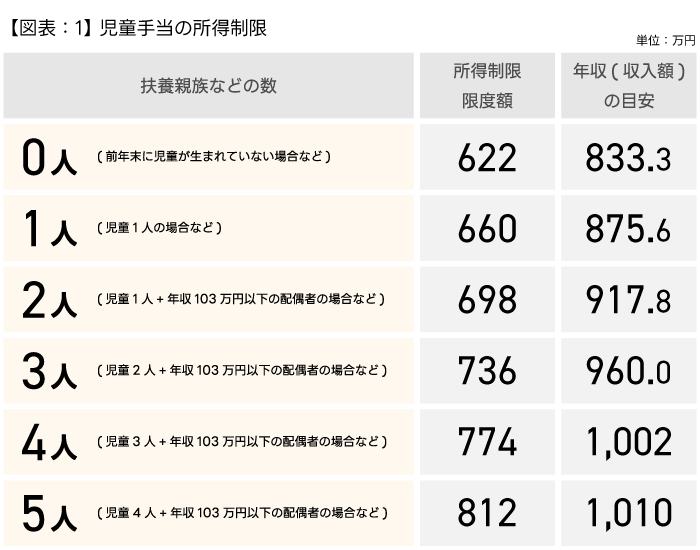

上記の支給額は、児童を養育する保護者の所得額が条件を満たした場合に限ります。改正前には、保護者が下記【図表:1】の所得制限を超えている場合、「特例給付」として月額一律5,000円が支給されていました。

なお、所得制限に関しては、夫婦のうちどちらか高いほうの所得で判定します。ここでいう所得とは、給与とボーナスを含む1年間の収入金額から給与所得控除額を引いた金額のことを指します。

支給時期は毎年6月、10月、2月の3回で、それぞれの前月分までの手当が支給されます。6月の支給日には2~5月分の手当が、10月の支給日には6~9月分の手当が、2月の支給日には10月~1月分の手当が支給される仕組みです。

支給には、次のようなルールが設けられています。

・父母が別居している場合は、児童と同居している人に優先的に支給される。

・父母が海外に住んでいる場合は、その父母が指定する人(日本国内で児童を養育している人)に支給される。

・児童を養育している未成年後見人がいる場合は、その人に支給される。

・児童が施設に入所している場合や里親などに委託されている場合は、施設の設置者や里親などに支給される。

・保育料や学校給食費などを、市区町村が児童手当から徴収するケースもある。

子どもが生まれたり、他の市区町村から転入したりして、新たに児童手当の支給を受ける際には、現住所の市区町村(公務員の場合は勤務先)に「認定請求書」という書類を提出し、申請する必要があります。

申請期限は次のとおりです。

・他の市区町村から転入したとき:転入した日転出予定日の翌日から15日以内に申請

認定請求書を提出して、市区町村の認定を受ければ、申請した月の翌月分の手当から支給しされます。

認定請求には健康保険被保険者証の写しが必要です。そのほかにも、必要に応じて、請求者名義の金融機関の口座番号がわかるものなどの提出が求められるケースもあります。

2022年の税制改正でどう変わった?

続いて、2022年10月支給分から施工された税制改正について紹介します。

先ほど、児童一人あたりの支給額をこのように紹介しました。

・3歳以上小学校修了前:1万円(第3子以降は1万5,000円)

・中学生:一律1万円

上記は、いずれも満額受け取れる世帯の支給額です。

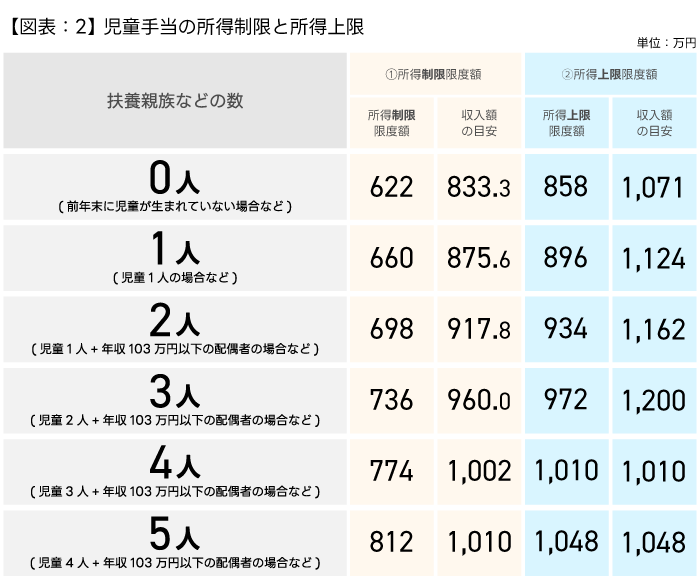

2022年の税制改正により、児童を養育する人の所得が下記【図表:2】の①以上②(所得上限限度額)未満の場合、児童1人あたり月額一律5,000円の「特例給付」のみが支給されることとなりました。

さらには、養育者の所得が②以上の場合、児童の年齢にかかわらず、手当が支給されない(=児童手当を打ち切る)ことになっています。つまり、所得が特に高い世帯には児童手当がまったく支給されなくなったのです。

以下のように、まとめることができます。

【これまで:所得制限がある】

・それ以外:児童の年齢によって異なる額の児童手当が支給されていた

【税制改正後:所得制限に加え、所得上限が新設された】

・「所得制限」以上、「所得上限」未満の所得がある人:「特例給付」により、一律5,000円が支給される

・それ以外:児童の年齢によって異なる額の児童手当が支給される

表を見ていただくとわかるとおり、所得制限額と所得上限額は、受給者の扶養親族の数によって異なります。扶養親族の数が増えれば増えるほど、所得制限額と所得上限額も増える設計です。

扶養親族の数により、受け取れる児童手当の額をまとめます。

・所得額858万円以上:0円

・所得額622万円以上、858万円未満:5,000円

・所得額622万円未満:3歳未満は一律1万5,000円、3歳以上小学校修了前は1万円(第3子以降は1万5,000円)、中学生は一律1万円【扶養親族:1人】※児童1人の場合等

・所得額896万円以上:0円

・所得額660万円以上、896万円未満:5,000円

・所得額660万円未満:3歳未満は一律1万5,000円、3歳以上小学校修了前は1万円(第3子以降は1万5,000円)、中学生は一律1万円【扶養親族:2人】※児童1人+年収103万円以下の配偶者の場合等

・所得額934万円以上:0円

・所得額698万円以上、934万円未満:5,000円

・所得額698万円未満:3歳未満は一律1万5,000円、3歳以上小学校修了前は1万円(第3子以降は1万5,000円)、中学生は一律1万円

【扶養親族:3人】※児童2人+年収103万円以下の配偶者の場合等

・所得額972万円以上:0円

・所得額736万円以上、972万円未満:5,000円

・所得額736万円未満:3歳未満は一律1万5,000円、3歳以上小学校修了前は1万円(第3子以降は1万5,000円)、中学生は一律1万円

【扶養親族:4人】※児童3人+年収103万円以下の配偶者の場合等

・所得額1,010万円以上:0円

・所得額774万円以上、1,010万円未満:5,000円

・所得額774万円未満:3歳未満は一律1万5,000円、3歳以上小学校修了前は1万円(第3子以降は1万5,000円)、中学生は一律1万円

【扶養親族:5人】※児童4人+年収103万円以下の配偶者の場合等

・所得額1,048万円以上:0円

・所得額812万円以上、1,048万円未満:5,000円

・所得額812万円未満:3歳未満は一律1万5,000円、3歳以上小学校修了前は1万円(第3子以降は1万5,000円)、中学生は一律1万円

なお、「所得上限限度額」を下回った場合には、あらためて認定請求書を提出することにより、「特例給付」により一律5,000円が給付されます。

2.住宅ローン控除制度の改正

もう一つ、2022年の税制改正で注目したいのが、住宅ローン控除(正式名称:住宅借入金等特別控除)制度の改正です。

住宅ローン控除とは、住宅ローンを使ってマイホームを新築したり取得したりして入居した年から一定期間、所得税から控除額が差し引かれる制度のことをいいます。

制度改正のポイントをひと言で言うと「所得制限額の引き下げ」。

これまで、住宅ローン控除制度の対象は「所得が3,000万円以下の世帯」でした。ところが今回の改正により、住宅ローン控除適用対象者の所得要件は「所得2,000万円以下の世帯」に変更されています。つまり、所得が2,000万円を超える場合は住宅ローン控除が受けられなくなったのです。

なお、所得要件のほか、控除率や控除年数、借入限度額も改正されています。

まとめ

高所得者である勤務医のみなさんにチェックしておいていただきたい税制改正は2つ。「児童手当制度」と「住宅ローン控除制度」です。

勤務医であれば、いずれの制度においても、所得上限を超えている方も多いのではないでしょうか。今後の家計運用のために、ぜひ知っておいていただきたい税制改正です。