「老後2000万円問題」が近年話題になり、老後に向けて資産運用を始める人が増えています。資産を増やすための方法として、「資産形成」と「資産運用」があります。どちらも似たような言葉ですが、意味は若干異なります。

この記事では、資産運用に初めて取り組む医師の方に向けて、資産形成と資産運用の違いや、資産形成が必要な理由、資産形成・運用の手段を紹介します。

資産形成と資産運用の違いとは?

資産形成とは、資産を一から築いていくことを指します。資産がゼロの状態から貯蓄などをして増やしていくのが一般的です。元となるお金として代表的なのは「労働収入」ですので、年収を上げることが一番の方法だといえます。他には副業で稼ぐ、節約をしながらお金を貯めることも資産形成です。

一方で資産運用とは、自身がすでに保有している資産を守りながらさらに殖やしていくことを意味します。方法としては株式投資や不動産等への投資があります。定期預金として銀行にお金を預けるとことも、資産運用のうちの一つです。

よって資産形成とは、資産運用の前段階といえるでしょう。高収入の医師であれば貯蓄だけで老後資金は十分だと考えている方もいらっしゃるかもしません。しかし、実は医師こそ資産形成・資産運用に力を入れるべきなのです。

医師に資産形成が必要な理由

ライフイベントには大きな支出が伴う

例えば医師の場合、20代後半で社会に出て収入を得て、そこから老後に向けて貯蓄をするということになります。現在は収入が安定していたとしても、まずは結婚や出産といったライフイベントでまとまった資金が必要です。

そこからまた貯蓄をしていき、今度は子どもが成長するにつれて車の買い替えや住宅購入といったライフイベントが待っています。住宅など大きな金額のものをご購入される場合はローンを組むことが多いと思いますが、初期費用はある程度の準備が必要です。約300~500万円は目途を立てたほうがいいでしょう。

子どもがいれば教育資金として数年間かけてお金が出ていく時期があります。公立か私立かどちらに通わせるかで出費にも大きく影響します。仮に幼稚園から大学まで全て私立へ通った場合、教育費の合計として2,000万円以上は考えておくのが一般的です。

お子様も医師の道をご選択の場合は、一般的な教育資金より多くのご準備が必要になる場合が多いです。私立の医学部が進学先だった場合は、少なくても4,000万円~5,000万円程度は必要になります。

子どもが独立したあたりで定年を迎えた場合、勤務医の方であれば退職金でまとまったお金が手に入りますが、開業医やフリーランス医師の方はそれも見込めません。退職後は収入がないため、あとは貯蓄を切り崩して生活していくことになります。

高収入の医師でも老後資金は十分ではない!?

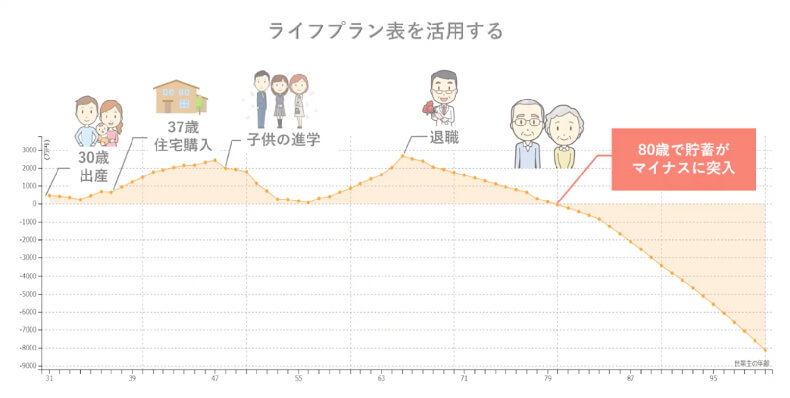

以上のように各ライフイベントの支出は決して少なくありません。仮に貯蓄だけで資産形成をした場合、一生涯における資産のシミュレーションは以下のようになります。

・スペック

30歳、男性、勤務医で年収1000万円今後の年収

35歳/1,200万円

40歳/1,300万円

45~65歳/1,500万円

アルバイト収入35~56歳まで年間300万円

65歳で退職/退職金2,000万円・家族構成

妻/28歳、専業主婦、7年後からパート勤務で年収100万円

第1子/0歳

第2子/3年後に誕生・住居

30~36歳/賃貸マンションで家賃16万円

37歳/住宅購入 物件価格8,000万円

35年ローン 退職金で繰り上げ返済

・生活費

毎月30万円(子どもが独立後は75%に縮小)

引用元:動画『FPから学ぶ「医師のための資産形成」Vol.1</a >』(会員のみご視聴いただけます)

年収が1,000万円以上の医師であっても、80歳で貯蓄がゼロになってしまうのです。人生100年時代に突入した現在、誰もが100歳まで生きてもおかしくありません。ライフイベントの支出や老後の生活資金を確保するためにも、現状の生活は維持しながら資産形成の手段を見直す必要性が高まっています。

資産形成・資産運用の種類

一口に資産形成・資産運用といっても、その手段にはさまざまな種類があります。

普通預金・定期預金

預金は基本的に元本が保証され、金融機関が破綻した際でも最大1,000万円までの預金額を守ることができるので、安全性が高い点が特長です。ただし、日本の銀行の金利は非常に低いため、預金のみで資産を増やすことはほぼできません。

外貨預金

普通預金や定期預金よりは金利が高いですが、為替変動の影響を受けます。円高になれば元本割れするリスクを伴います。しかし、円安局面の時には輸入コストが高くなるため、市場の物価が高騰します。外貨を保有していれば、円に転換して生活水準を安定させる効果があります。

つみたてNISA

つみたてNISAは、2018(平成30)年からスタートした非課税制度です。一般NISAでは非課税投資枠が毎年120万円、非課税期間は最長5年間となっていますが、つみたてNISAでは毎月最小で100円から、最大でも40万円の投資が可能で、最長20年間にわたって運用で得た利益が非課税となります。少額からの長期的な資産形成を行いたい投資の未経験者・初心者に向いている手段です。2024年1月1日から新しいNISAが始まり、最大利用可能額が1800万円、非課税期間が無制限と、さらに使いやすい制度となる予定です。

iDeCo

「個人型確定拠出年金iDeCo(イデコ)」とは、公的年金上乗せするかたちで掛け金を自分で設定し、毎月積み立てていく私的年金制度です。原則として20歳以上60歳未満の日本在住の方、国民年金もしくは厚生年金の被保険者という条件を満たしていれば任意で加入することができます。上限の枠内で金額を決めて拠出していきます。対象の金融商品の中から運用先を決めて積立てながら運用していきます。60歳以降で、それまでに拠出してきた掛金の運用成果に応じて、一時金か年金かを選択して受け取ります。

株式投資

株式投資は、証券取引所に上場している企業が発行している「株式」を売買して利益を得る手段です。売買(キャピタルゲイン)以外にも、「配当金(インカムゲイン)」や「株主優待制度」などのメリットがあることも魅力です。東証一部に上場している企業だけでも2,000以上の銘柄があり、他の取引所も合わせると膨大な数の銘柄から選定します。

ただし、企業の業績や業界の動向によって株価が下落するリスクがあるため常に動向をチェックしていたほうが良いでしょう。

不動産投資

不動産投資とは、不動産を購入して家賃収入(インカムゲイン)によって安定した収益を得られる方法です。また、購入した不動産を売却することで利益(キャピタルゲイン)を得られることもできます。ローンを上手く活用することで自己資金以上の投資も可能となりますが、とはいえ、若干の頭金や、仲介手数料などの初期費用がかかる場合が多く、また良い投資先を見つけるための知識や時間も必要です。

その他にも、保険、国や地方自治体などが発行する債券、投資信託など、資産形成・資産運用の種類は様々です。いずれにしても自分の生活に適した手段を選ぶことが大切です。どのようにすればいいか分からないという方は、専門家の方に相談してみるのも一つの手でしょう。

目標を定めて今から資産形成・運用を始めよう

今回は、資産形成と資産運用の違いや種類について説明しましたが、いかがでしたでしょうか。もはや職業や年齢に関係なく、これから様々なライフイベントが控えているのであれば早く始めるに越したことはありません。

結婚、出産、住宅購入、子どもの教育資金、定年退職後や老後に向けた生活資金の確保といった目的に対して必要な資金の額を計算し、将来のライフプラン実現に向けて運用方法を決めることが重要です。まずは現在資産がいくらあるのか、いつまでにどれだけ資産を形成したいのかなど具体的な目標を定めて、将来のことを考えていきましょう。