確定申告は、開業医だけでなく勤務医の先生方も行わなければならない場合があります。

ただ、「確定申告が必要な対象者であるのか分からない」「勤務医でも確定申告をしたほうがお得なことがあるの?」などと疑問を持っている方も多いでしょう。

そこで本記事では、確定申告が必要な医師の条件から確定申告をする際の具体的な手順まで、確定申告に必要な基礎知識を徹底解説します。

確定申告をするうえでの注意点もまとめているので、ぜひ最後までチェックしてください。

確定申告の基本知識

確定申告とは、毎年1月1日から12月31日までに得た収入や支出をもとに、所得税の額を自分で計算して申告する手続きです。

1年のうちに源泉徴収された税金や予定納税額がある場合は、それらの過不足を確定申告によって清算します。

もし1年間の所得に対して源泉徴収税額や予定納税額が多ければ、確定申告することで還付される可能性があります。

反対に、源泉徴収税額や予定納税額のほうが少なければ、確定申告で足りない税金を納めなければなりません。

確定申告の時期と期限

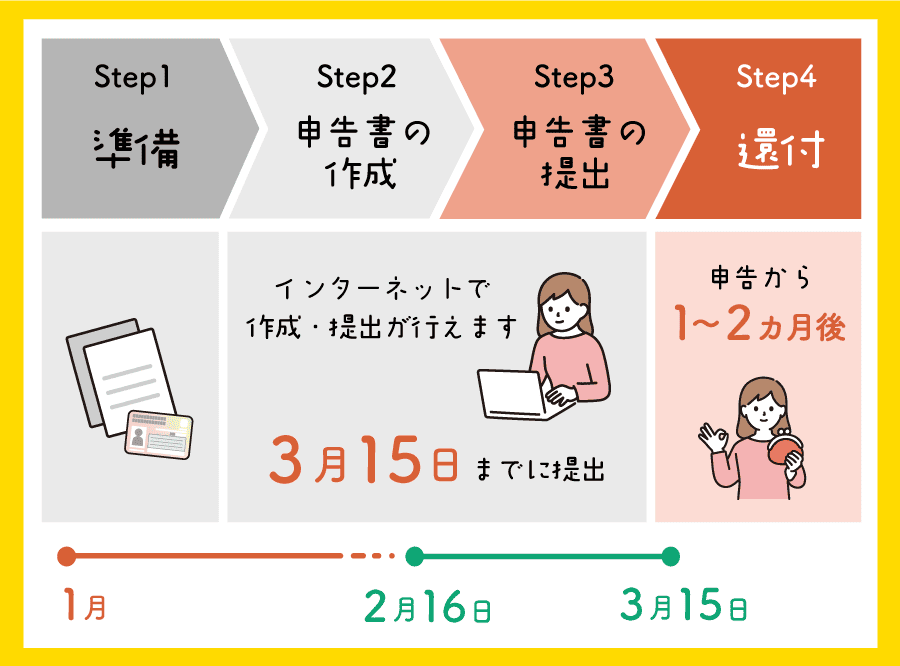

確定申告の提出期間は毎年2月16日から3月15日までです。

期間内に申告を済ませないと、遅延による加算税や延滞税が発生する可能性があるため、期限内に必ず申告を完了する必要があります。

職業による例外はなく、医師も期限内に申告しなければなりません。

仕事が忙しい場合も、e-Taxを利用すればオンラインで申告ができるので、必ず申告しましょう。

確定申告が必要な医師の条件

確定申告が必要な医師の条件は以下のとおりです。

- 開業医の場合

- 年収2,000万円を超える場合

- 副業の所得が20万円を超える場合

- 複数の病院に勤務している場合

- 不動産所得や株式投資での利益がある場合

- 特定の控除を受けたい場合

それぞれの条件について詳しく解説します。

開業医の場合

クリニックや診療所を経営されている開業医の先生は、その事業活動から得られる所得が「事業所得」に該当するため、毎年必ず確定申告を行う義務があります。

ご自身で確定申告を行っていただく必要があるため、こまめに帳簿付けすることや業務に関連する領収書を適切に保管することなどが重要です。

なお、勤務医の場合は年末調整が実施されるため、基本的にご自身で確定申告をする必要はありません。確定申告が必要となるのは、以下より紹介する条件に該当するときです。

年収2,000万円を超える場合

勤務医であっても、勤務先から支払われる給与の年間収入が2,000万円を超える場合は、年末調整の対象外となります。

これは所得税法で定められたルールであり、高額所得者はより正確な所得を自己申告する必要があるためです。

年収が2,000万円を超える先生方は、勤務先から発行される源泉徴収票をもとに確定申告を行い納税してください。

もし、医療費控除や寄附金控除といった年末調整で申告していない控除があれば、確定申告する際に併せて申告することで、税負担を軽減することが可能です。

副業の所得が20万円を超える場合

常勤先以外でのアルバイトや講演・原稿の執筆といった副業による年間の所得が20万円を超える場合も、確定申告が義務付けられています。

ここで言う「所得」とは収入そのものではなく、収入から必要経費を差し引いた金額のことです。

必要経費を除いた額が年間所得が20万円以下である場合は、確定申告をする必要はありません。

ただし、副業先で住民税が引かれていない場合には住民税の申告が必要なケースがあるため、注意しましょう。

複数の病院に勤務している場合

一つの病院から主たる給与を受け取りつつ、それとは別の病院から給与を受け取っている場合、主たる給与以外の合計額が年間20万円を超えているときも確定申告が必要です。

そもそも年末調整は、原則として主たる給与を支払っている1か所でしか行えません。そのため、他の勤務先で源泉徴収された所得税額は、確定申告を通じて精算する必要があります。

それぞれの勤務先から発行された源泉徴収票をもとに所得を合算して申告することで、正しい納税額が確定します。

不動産投資や株式投資での利益がある場合

医師としての収入以外に、不動産投資による家賃収入や株式投資による利益がある場合も確定申告が必要になることがあります。

不動産所得については、家賃収入から管理費や減価償却費などの経費を引いて計算します。

株式投資については、源泉徴収ありの特定口座で取引している場合は、証券会社が税金の計算と納税を代行してくれるため原則として確定申告は不要です。

しかし、源泉徴収ありの特定口座以外で年間20万円を超える利益が出た場合や複数の証券会社の損益を通算したい場合などは、確定申告が必要です。

特定の控除を受けたい場合

医療費控除や住宅ローン控除などの特定の控除を受けたい場合も、確定申告が必要です。

たとえば、確定申告をすることで以下のような控除が適用されます。

- 医療費控除

- 特定支出控除

- 住宅ローン控除

- iDeCoの掛金控除

- ふるさと納税の寄附金控除

上記の控除が適用されれば課税所得額を減らせるため、税金の負担も軽減することができます。

医師の確定申告の手順

出典:ixmedia「【2023年最新】会社員のはじめての確定申告をやさしく解説!」

確定申告の手順は以下のとおりです。

- 必要な書類を揃える

- 確定申告書を作成する

- 確定申告書を提出する

- 税金を納める

各手順について詳しく解説します。

1. 必要な書類を揃える

確定申告を行う際には、まず必要な書類を揃えることが重要です。

- 給与明細

- 源泉徴収票

- 経費の領収書

- 各種控除に必要な書類

- マイナンバーカード

また、バイトや副業の収入がある場合、その収入に関連する書類も忘れずに用意することが大切です。

早めに書類を整えることで、スムーズに申告手続きが行えます。

2. 確定申告書を作成する

準備した書類をもとに確定申告書を作成してください。

国税庁のウェブサイト「確定申告書等作成コーナー」を利用するのが最も簡単で、間違いも少なくおすすめです。

画面の案内に従って数字を入力していくだけで、自動で税額が計算され申告書が完成します。

3. 確定申告書を提出する

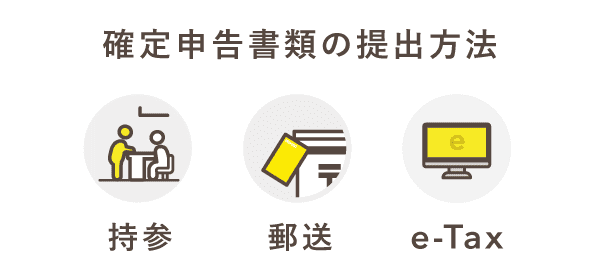

出典:自営百科「確定申告書の提出方法【個人事業主向け】直接・郵送・e-Taxを比較」

完成した申告書は、以下のいずれかの方法で提出してください。

- e-Tax(電子申告): マイナンバーカードとスマートフォンがあれば、24時間いつでも自宅から提出できる

- 郵送: 管轄の税務署へ確定申告書を郵送する

- 税務署へ持参: 税務署の窓口へ確定申告書を直接提出する

おすすめはe-Taxです。お忙しい方でも、ご都合の良いタイミングで提出できます。

4. 税金を納める

申告の結果、追加で納税が必要になった場合は3月15日の期限内に納付してください。

逆に、税金が還付される場合は、申告から1ヶ月〜1ヶ月半程度で指定した銀行口座に振り込まれます。

確定申告をするうえでの注意点

医師の確定申告を忘れるとペナルティや追加徴税が発生する可能性があるため、以下より紹介する注意点に必ず目を通しておきましょう。

- 確定申告書は必ず期限内に申告する

- 申告漏れがあると追徴課税が発生する

- 業務と関連のない経費は申告しない

確定申告書は必ず期限内に申告する

前述の通り確定申告の期限を過ぎてしまうと、無申告加算税や延滞税といったペナルティが課される可能性があります。

確定申告は非常に複雑で準備や申告に時間がかかるため、余裕を持って手続きを進めることが大切です。

年末ぐらいから準備を始め、申告開始の2月16日には提出できる状態にしておくと安心でしょう。

申告漏れがあると追徴課税が発生する

医師が確定申告を行う際に収入の申告漏れがあると、追徴課税やペナルティが発生します。

特に副業収入やバイト収入が見落とされやすいので、すべての収入を正確に申告することが重要です。

本来の税額に加えて過少申告加算税や延滞税が課され、結果としてより多くの税金を支払うことになることもあり得るので十分に注意してください。

業務と関連のない経費は申告しない

開業医の先生が確定申告するときや勤務医の先生が特定支出控除を検討するときには、業務との直接的な関係のない経費は計上しないように注意しましょう。

家族とのプライベートな食事代や趣味に関する費用などを経費として申告することは、不適切な経費申請に当たります。

税務調査の対象となる可能性も高く、否認されると追徴課税が発生することもあり得ます。

まとめ

医師の確定申告は一般の会社員と比べて複雑な場合が多く、特に開業医や副業を行っている勤務医は注意が必要です。

正確な収入や経費を申告して税制優遇制度を活用することで、税負担を適正化することができます。。

もし、多忙で手が回らないという場合や確定申告するうえで判断に迷った場合は、専門家である税理士のサポートを受けるのがおすすめです。