-

非常勤先が複数ある勤務医は特に注意! 修正申告が必要なケースとは?

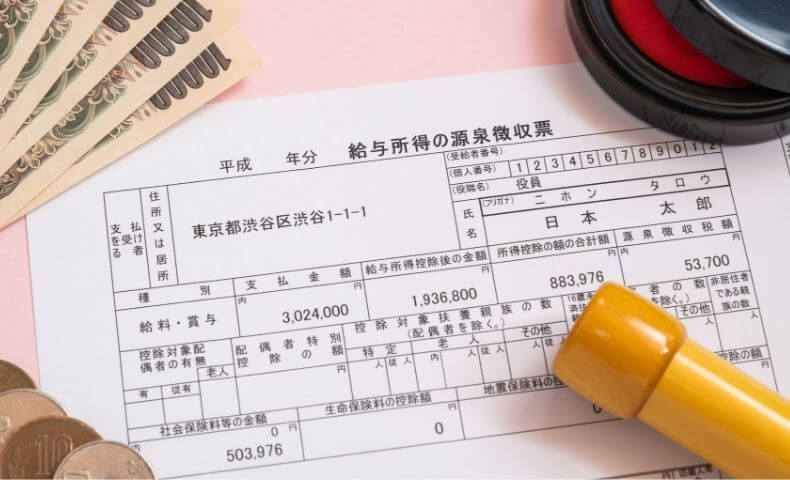

非常勤先が複数ある勤務医は特に注意! 修正申告が必要なケースとは?勤務医として働いている医師の場合、「非常勤先が複数ある」というケースは珍しくありません。複数の医療機関から給与を受け取っている場合、通常は確定申告をして納税額を確定しますが、源泉徴収票の枚数が多いと記入漏れ、あるいは書類の紛失などにより申告漏れが発生することもあります。

申告漏れを税務署に指摘されると、場合によっては多額の税金を追加徴収され、悪質とみなされる場合には刑事罰が科される恐れもあります。また、不動産購入・開業時の融資などが受けられないケースもあります。

では修正申告が必要となるのはどのようなケースでしょうか。 -

フリーランス医師の働き方と開業届による節税効果

フリーランス医師の働き方と開業届による節税効果医療業界における価値観や仕事観が変化する近年の日本では、「フリーランス」という働き方を選ぶ医師が増え始めています。

勤務医として働く医師の多くが抱く長時間労働や人間関係の悩みとは無縁ともいえるフリーランスは、ワーク・ライフ・バランスを重視する人には特におすすめのワークスタイルです。

また、結婚や妊娠、出産といったライフイベントにより、キャリアの継続に支障が出ることの多い女性医師の間でも、自分のペースで働くことのできるフリーランスは注目されています。

そこでここでは、フリーランス医師という働き方の魅力と収入アップ時に実践したい節税を分かりやすく解説します。 -

開業を考える勤務医向け 「家族経営」の節税メリット

開業を考える勤務医向け 「家族経営」の節税メリット開業医に多く見られる家族経営という形態。クリニックは、家族経営のような“個人経営”か、または“医療法人”にするかによって控除対象などが大きく変わるため、これから開業を考えている医師はどちらの形態をとるか、事前にこの二つの違いを熟知しておく必要があります。そこで今回は家族で医院を運営する際に必要な税の知識を解説します。

-

勤務医をしながら社長に! 法人化で狙える節税効果

勤務医をしながら社長に! 法人化で狙える節税効果日本の累進課税制度では、高収入の医師(勤務医)には高い税金が課せられます。しかし、勤務医として働いている医師のままでは節税策にも限界があり、悩ましい問題です。

そこで節税策の一つとしておすすめなのが、「法人の設立」です。本コラムでは、勤務医の法人「メディカルサービス法人」に関して、どのように節税できるのかまで解説します。 -

なぜ高収入の医師ほど退職後に「お金がなくなる」のか

なぜ高収入の医師ほど退職後に「お金がなくなる」のか病院によっては退職金制度が定まっていなかったり、そもそも制度自体がなかったりするところがあるなど、医師の“退職金事情”は安泰とはいえません。働いているときは所得が高く、社会的信用も高い医師だからこそ、若いうちから幅広い資産形成の方法を選べるメリットがあります。現役時代は所得が多く、医師という職業の社会的な信用の高さから融資が受けやすいため、医師は若いころから幅広い資産形成の方法を選ぶことができます。この特徴を上手に活かせば、自身の老後や子どもの将来のための資産を築くことが可能です。

-

年収1500万円の節税!医師が行うべき税金対策とは?

年収1500万円の節税!医師が行うべき税金対策とは?年収1500万円以上を稼ぐ医師は、自分がどの程度税金を払っているのか把握していないという人も多いです。そこで、年収1500万円の場合に支払う税金額と、節税方法を解説します。

-

課税証明書・納税証明書の取得方法と種類について詳しく解説

課税証明書・納税証明書の取得方法と種類について詳しく解説住宅ローンや融資などの契約の際に必要になることが多い課税証明書や納税証明書。医師の中でも勤務医の収入は給与所得なので、基本的に税金に関する手続きは勤務先の病院で行われているはずです。ただし、課税証明書・納税証明書が必要になった場合は、自分で申請・取得する必要があります。

この記事では、課税証明書・納税証明書の取得方法や種類について詳しく解説していきます。 -

医師でも車の購入を節税に生かすことができる!

医師でも車の購入を節税に生かすことができる!賢い経営者は、車などをはじめとする個人的なもののように思える物品も、節税に利用しています。これは「経営者=事業主」のみが行える節税の手法ですが、医師でも「開業医」や「プライベートカンパニーを持っている勤務医」であれば、同様に車の購入を節税に生かすことが可能です。

なぜ車の購入が節税になるのか、車以外に節税になる買い物はあるのかなど、詳しく解説していきます。 -

資産の多い医師が知っておくべき生前贈与の基礎知識

資産の多い医師が知っておくべき生前贈与の基礎知識医師は、一般の人よりも高収入であるため、当然ながら資産がたまりやすい傾向にあります。厚生労働省が公表しているデータによると、医師の平均年収は1,200万円を超え、生涯賃金は約6億円にも及びます。日本の平均年収がおよそ500万円、平均生涯賃金が約2億5,000万円なので、いかに医師の報酬が高いかが分かります。

しかし、資産が多いということは、相続対策をしっかり行わないと、いざ相続というときに莫大な税金を支払うことになります。相続税の最高税率は55%にも及び、一般的に相続は三代続くと資産の大部分を失うといわれています。相続税は、誰しも逃れることができないものですが、時間をかけてしっかり対策を行うことは可能です。

今回は相続対策で有効な方法である暦年贈与について解説します。

勤務医ドットコムトップ

タグ一覧